[경제특집] 금융재테크 돈굴리자

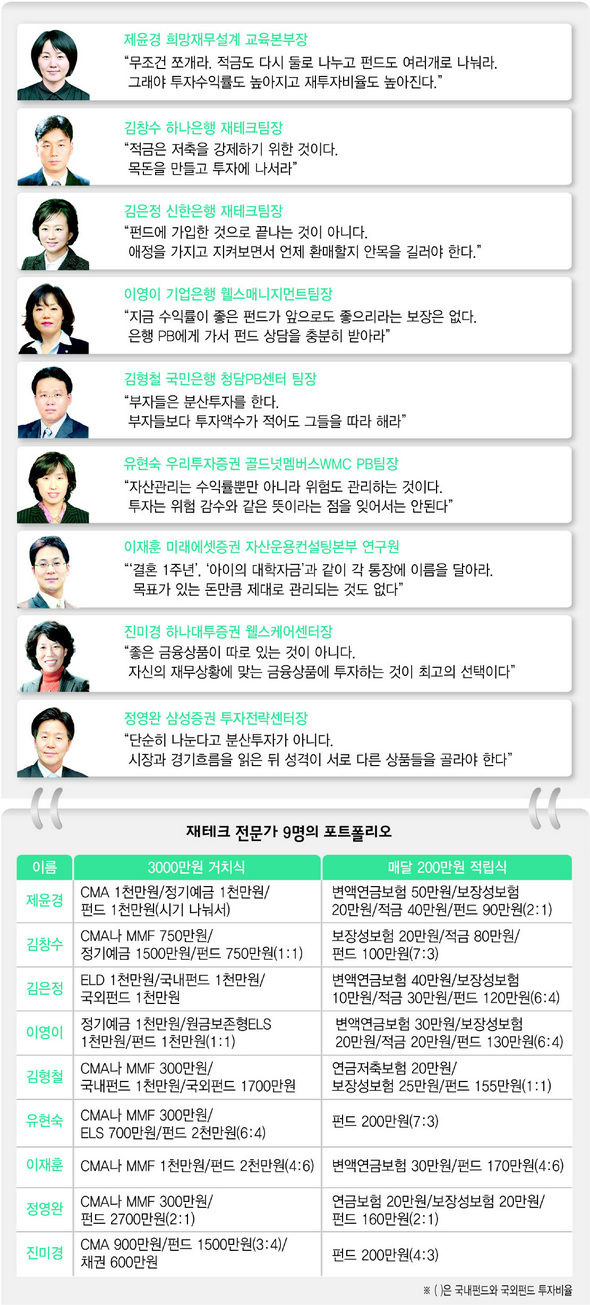

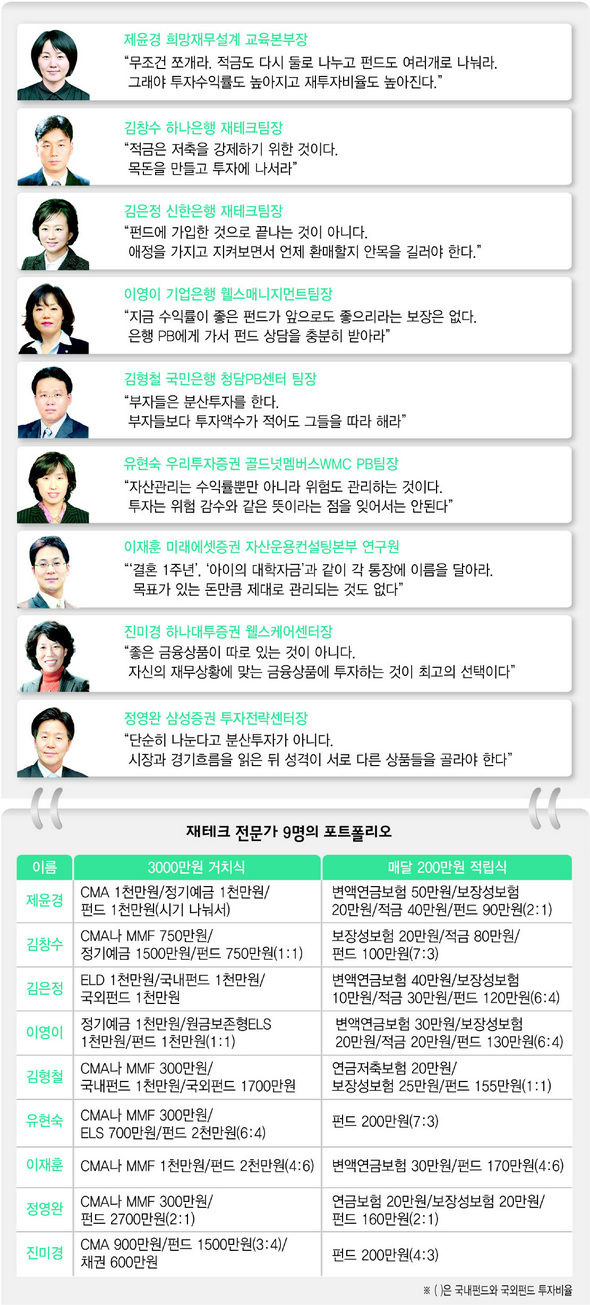

몇 천만원의 목돈이 있다면 어디에 투자해야 ‘안정성’과 ‘고수익’이라는 두마리 토끼를 잡을 수 있을까. 매달 일정 금액을 넣을 수 있다면 펀드와 보험, 예·적금 등에 얼마씩 배분하면 좋을까. 자본시장의 대약진으로 금융 재테크 지형도가 근본적으로 바뀌면서 자산배분을 어떻게 해야 할지 고민스럽다. 〈한겨레〉는 30~40대 직장인 가장이 목돈을 모으고 굴릴 때 지켜야 할 원칙과 구체적인 포트폴리오 요령을 시중은행과 증권사 등의 대표적 재테크 전문가와 프라이빗뱅커(PB) 9명에게 물어봤다. 3천만원의 여유자금이 있을 때와 매달 200만원씩 넣을 때 자산배분을 어떻게 해야 할지를 질문했다.

목돈 3천만원 어떻게 불릴까

‘주식형’ 분산 필수

6%대 예금은 선택

비상금은 CMA에 3천만원 종잣돈이 있다면 어디에 투자해야 할까? 비상금을 제외하고는 주식형 펀드에 넣어야 한다는 의견이 대세였다. 하지만 일부 보수적인 전문가들은 은행의 정기예금에도 일부 예치할 것을 권했다. ■ 비상금은 필요=갑작스런 실직이나 질병에 대비한 비상금은 유동성 자금으로 가지고 있는 게 좋다. 한달 기본 생활비의 3~6배를 가지고 있어야 한다는 것이 교과서적인 원칙이지만 실제 의견은 300만원에서 1천만원까지 다양했다. 김형철 국민은행 청담피비센터 팀장은 “요즘은 펀드도 환매를 자유롭게 할 수 있기 때문에 굳이 많이 묶어놓을 필요는 없다”고 말했다. 비상금은 월급통장과 별개로 종합자산관리계좌(CMA)나 머니마켓펀드(MMF)에 넣어두는 게 좋다. 시엠에이가 금리를 더 많이 주기 때문에 인기가 더 좋다. 이렇게 시엠에이나 엠엠에프에 넣어둔 돈은 비상금으로 쓸 수도 있지만 주식시장이 상승세로 전환하면 펀드로 돌릴 수도 있다. ■ 정기예금이나 ELS도 고려할 만=정기예금은 포트폴리오에 아예 넣지 않는 전문가들이 많았다. 특히 30~40대는 조금 공격적인 투자를 할 필요가 있다는 것이다. 하지만 김창수 하나은행 재테크팀장은 “안전자산이 어느 정도는 있어야 하고 최근 금리가 인상돼 5.5% 이상도 가능한 만큼 일부는 정기예금에 넣는 게 좋겠다”며 “이 중 절반 정도는 6%대 금리를 주는 저축은행 상품도 고려할 만하다”고 말했다. 예금보다는 높은 수익률을 기대할 수 있고 원금은 보장된다는 점에서 주가지수연동예금(ELD)이나 원금보존형 주가지수연동증권(ELS) 등도 일부의 추천을 받았다. ■ 주식형 펀드는 필수·직접투자는 금물=가장 많은 금액은 주식형 펀드로 돌아갔다. 많게는 2500만원 이상을 투자하라는 전문가도 있었다. 김은정 신한은행 재테크팀장은 “거치식 펀드도 2~3년 동안 넣어놓으면 수익이 날 가능성이 크다”며 “단, 일단 가입한 뒤에도 수익률 추이를 보면서 적절한 때 환매할 수 있는 안목을 길러야 한다”고 말했다. 유현숙 우리투자증권 피비팀장은 “펀드는 들어가는 시기도 중요하지만 나오는 시기도 중요하다”며 “가입한 지 얼마 안 됐어도 때가 됐다는 판단이 들면 과감하게 나와야 한다”고 말했다. 한 펀드에 몰아서 투자하는 대신 국내 펀드 둘, 국외 펀드 둘 정도로 나누어서 투자하는 것이 바람직하다. 주식 직접투자에 대해서는 대부분 부정적 의견을 밝혔다. 안선희 윤은숙 기자 shan@hani.co.kr

매달 200만원 어떻게 모을까 ‘적립식’ 묻어두고

보험은 10~20만원

적금은 글쎄? 적립식 펀드가 목돈을 모아나갈 때 가장 바람직한 방법이라는 쪽으로 의견이 모였다. 보험도 기본적인 보장성 보험과 연금보험은 준비를 해야 한다. 하지만 은행적금에 대해서는 필요하다는 의견과 매력이 전혀 없다는 의견으로 엇갈렸다. ■ 보험은 보장성과 연금성 두 가지로=질병, 사망 등에 대비한 보장성 보험에는 10만~20만원 정도를 꼭 넣어야 한다는 데 9명의 의견이 일치했다. 노후를 대비한 연금성 보험도 필요하다는 전문가들이 많았다. 변액연금보험이 많이 추천됐지만 연금저축보험이 낫다는 전문가도 있었다. 김형철 국민은행 청담피비센터 팀장은 “물가상승률 등을 따지면 나중에 큰돈은 안 되겠지만 노후 대비용으로 일정액을 10년 이상 모아나가는 것이 중요하다”며 “적립식 펀드 등 다른 상품은 도중에 깨버리기 쉽다”고 말했다. ■ 적금은 불필요?=이재훈 미래에셋증권 자산운용컨설팅본부 연구원은 “종잣돈이 아예 없는 사회초년생이 아닌 다음에야 이율이 낮은 적금보다는 다양한 투자 상품을 적극적으로 활용하는 것이 훨씬 효과적”이라고 말했다. 반면 제윤경 희망재무설계 교육본부장은 “자녀 등록금, 차량교체 등 목돈을 써야 할 일이 1~2년 내 생길 수 있는데, 그 시기에 적립식 펀드가 플러스 수익률을 내고 있으리라는 보장이 없다”며 “1년 이내 단기 적금을 든 뒤 만기가 되면 펀드에 투자하든가 다시 정기예금으로 돌리면 된다”고 말했다. 모두 펀드에 들었다가 2~3년 내 주식시장이 혹시 폭락이라도 하면 낭패라는 것이다. 하지만 적금에 대해 부정적인 전문가들도 무주택자의 경우에는 장기주택마련저축이나 청약저축 등은 꼭 들어두라고 말했다. 비과세·소득공제 혜택이 짭짤하기 때문이다. ■ 핵심은 적립식 펀드=보수적인 성향의 전문가들도 적립식 펀드에 일정액을 넣어야 한다는 데 이견이 없었다. 기대수익률은 8~10% 정도가 적절하다. 김형철 팀장은 “주식시장이 향후 계속 하락세를 걷는 경우만 아니라면 적립식 펀드는 3년 이상 가면 원금 손실 위험은 거의 없다”며 “연 10%씩만 나도 복리로 운용하면 적금과 차이가 많이 커진다”고 말했다. 적립식 펀드 역시 분산 투자가 중요하다. 이영이 기업은행 웰스매니지먼트 팀장은 “같은 시기에도 수익률이 다 다르기 때문에 스타일과 지역을 달리해서 분산 투자해야 한다”며 “각 은행의 펀드 판매원이나 피비를 찾아 충분히 상담한 뒤 선택을 하라”고 말했다. 여러 개 펀드에 가입하면 펀드를 비교하는 안목도 기를 수 있다. 단 국외 펀드는 2009년이 비과세 시한이기 때문에 그때 가서 다시 한번 투자 비중을 조정하는 것이 좋다. 안선희 윤은숙 기자 shan@hani.co.kr

펀드도 쪼개라 자산관리 전체에서도 그렇지만, 펀드투자에서도 중요한 것은 ‘나누기’다. 전문가들이 제안하는 펀드 분산의 모습은 달라도, 공통된 원칙은 있다. 국내 펀드는 편입 종목의 성격이 다른 펀드들에 나눠서 투자하는 것으로 위험을 분산할 수 있다. 우선 시장 전체에 투자하지만 대형주 투자비중이 높은 일반적인 주식형 펀드가 핵심 투자상품이다. 여기에다 내재 가치를 따져 투자하는 가치주 펀드, 지주회사들에만 투자하는 펀드, 반도체 등 특정 분야에 투자하는 섹터 펀드 등 특정 테마로 묶인 펀드를 일부 더해 포트폴리오를 완성할 수 있다. 국내가 ‘스타일’이라면 국외는 ‘지역’이다. 공격적인 투자 성향을 가진 사람이라면 중국·중남미·인도 등 신흥국에 투자를 하고, 안정적인 성향의 투자자라면 투자금의 일부를 유럽 등 선진국에 투자해 균형을 맞추면 된다. 윤은숙 기자 sugi@hani.co.kr

6%대 예금은 선택

비상금은 CMA에 3천만원 종잣돈이 있다면 어디에 투자해야 할까? 비상금을 제외하고는 주식형 펀드에 넣어야 한다는 의견이 대세였다. 하지만 일부 보수적인 전문가들은 은행의 정기예금에도 일부 예치할 것을 권했다. ■ 비상금은 필요=갑작스런 실직이나 질병에 대비한 비상금은 유동성 자금으로 가지고 있는 게 좋다. 한달 기본 생활비의 3~6배를 가지고 있어야 한다는 것이 교과서적인 원칙이지만 실제 의견은 300만원에서 1천만원까지 다양했다. 김형철 국민은행 청담피비센터 팀장은 “요즘은 펀드도 환매를 자유롭게 할 수 있기 때문에 굳이 많이 묶어놓을 필요는 없다”고 말했다. 비상금은 월급통장과 별개로 종합자산관리계좌(CMA)나 머니마켓펀드(MMF)에 넣어두는 게 좋다. 시엠에이가 금리를 더 많이 주기 때문에 인기가 더 좋다. 이렇게 시엠에이나 엠엠에프에 넣어둔 돈은 비상금으로 쓸 수도 있지만 주식시장이 상승세로 전환하면 펀드로 돌릴 수도 있다. ■ 정기예금이나 ELS도 고려할 만=정기예금은 포트폴리오에 아예 넣지 않는 전문가들이 많았다. 특히 30~40대는 조금 공격적인 투자를 할 필요가 있다는 것이다. 하지만 김창수 하나은행 재테크팀장은 “안전자산이 어느 정도는 있어야 하고 최근 금리가 인상돼 5.5% 이상도 가능한 만큼 일부는 정기예금에 넣는 게 좋겠다”며 “이 중 절반 정도는 6%대 금리를 주는 저축은행 상품도 고려할 만하다”고 말했다. 예금보다는 높은 수익률을 기대할 수 있고 원금은 보장된다는 점에서 주가지수연동예금(ELD)이나 원금보존형 주가지수연동증권(ELS) 등도 일부의 추천을 받았다. ■ 주식형 펀드는 필수·직접투자는 금물=가장 많은 금액은 주식형 펀드로 돌아갔다. 많게는 2500만원 이상을 투자하라는 전문가도 있었다. 김은정 신한은행 재테크팀장은 “거치식 펀드도 2~3년 동안 넣어놓으면 수익이 날 가능성이 크다”며 “단, 일단 가입한 뒤에도 수익률 추이를 보면서 적절한 때 환매할 수 있는 안목을 길러야 한다”고 말했다. 유현숙 우리투자증권 피비팀장은 “펀드는 들어가는 시기도 중요하지만 나오는 시기도 중요하다”며 “가입한 지 얼마 안 됐어도 때가 됐다는 판단이 들면 과감하게 나와야 한다”고 말했다. 한 펀드에 몰아서 투자하는 대신 국내 펀드 둘, 국외 펀드 둘 정도로 나누어서 투자하는 것이 바람직하다. 주식 직접투자에 대해서는 대부분 부정적 의견을 밝혔다. 안선희 윤은숙 기자 shan@hani.co.kr

매달 200만원 어떻게 모을까 ‘적립식’ 묻어두고

보험은 10~20만원

적금은 글쎄? 적립식 펀드가 목돈을 모아나갈 때 가장 바람직한 방법이라는 쪽으로 의견이 모였다. 보험도 기본적인 보장성 보험과 연금보험은 준비를 해야 한다. 하지만 은행적금에 대해서는 필요하다는 의견과 매력이 전혀 없다는 의견으로 엇갈렸다. ■ 보험은 보장성과 연금성 두 가지로=질병, 사망 등에 대비한 보장성 보험에는 10만~20만원 정도를 꼭 넣어야 한다는 데 9명의 의견이 일치했다. 노후를 대비한 연금성 보험도 필요하다는 전문가들이 많았다. 변액연금보험이 많이 추천됐지만 연금저축보험이 낫다는 전문가도 있었다. 김형철 국민은행 청담피비센터 팀장은 “물가상승률 등을 따지면 나중에 큰돈은 안 되겠지만 노후 대비용으로 일정액을 10년 이상 모아나가는 것이 중요하다”며 “적립식 펀드 등 다른 상품은 도중에 깨버리기 쉽다”고 말했다. ■ 적금은 불필요?=이재훈 미래에셋증권 자산운용컨설팅본부 연구원은 “종잣돈이 아예 없는 사회초년생이 아닌 다음에야 이율이 낮은 적금보다는 다양한 투자 상품을 적극적으로 활용하는 것이 훨씬 효과적”이라고 말했다. 반면 제윤경 희망재무설계 교육본부장은 “자녀 등록금, 차량교체 등 목돈을 써야 할 일이 1~2년 내 생길 수 있는데, 그 시기에 적립식 펀드가 플러스 수익률을 내고 있으리라는 보장이 없다”며 “1년 이내 단기 적금을 든 뒤 만기가 되면 펀드에 투자하든가 다시 정기예금으로 돌리면 된다”고 말했다. 모두 펀드에 들었다가 2~3년 내 주식시장이 혹시 폭락이라도 하면 낭패라는 것이다. 하지만 적금에 대해 부정적인 전문가들도 무주택자의 경우에는 장기주택마련저축이나 청약저축 등은 꼭 들어두라고 말했다. 비과세·소득공제 혜택이 짭짤하기 때문이다. ■ 핵심은 적립식 펀드=보수적인 성향의 전문가들도 적립식 펀드에 일정액을 넣어야 한다는 데 이견이 없었다. 기대수익률은 8~10% 정도가 적절하다. 김형철 팀장은 “주식시장이 향후 계속 하락세를 걷는 경우만 아니라면 적립식 펀드는 3년 이상 가면 원금 손실 위험은 거의 없다”며 “연 10%씩만 나도 복리로 운용하면 적금과 차이가 많이 커진다”고 말했다. 적립식 펀드 역시 분산 투자가 중요하다. 이영이 기업은행 웰스매니지먼트 팀장은 “같은 시기에도 수익률이 다 다르기 때문에 스타일과 지역을 달리해서 분산 투자해야 한다”며 “각 은행의 펀드 판매원이나 피비를 찾아 충분히 상담한 뒤 선택을 하라”고 말했다. 여러 개 펀드에 가입하면 펀드를 비교하는 안목도 기를 수 있다. 단 국외 펀드는 2009년이 비과세 시한이기 때문에 그때 가서 다시 한번 투자 비중을 조정하는 것이 좋다. 안선희 윤은숙 기자 shan@hani.co.kr

펀드도 쪼개라 자산관리 전체에서도 그렇지만, 펀드투자에서도 중요한 것은 ‘나누기’다. 전문가들이 제안하는 펀드 분산의 모습은 달라도, 공통된 원칙은 있다. 국내 펀드는 편입 종목의 성격이 다른 펀드들에 나눠서 투자하는 것으로 위험을 분산할 수 있다. 우선 시장 전체에 투자하지만 대형주 투자비중이 높은 일반적인 주식형 펀드가 핵심 투자상품이다. 여기에다 내재 가치를 따져 투자하는 가치주 펀드, 지주회사들에만 투자하는 펀드, 반도체 등 특정 분야에 투자하는 섹터 펀드 등 특정 테마로 묶인 펀드를 일부 더해 포트폴리오를 완성할 수 있다. 국내가 ‘스타일’이라면 국외는 ‘지역’이다. 공격적인 투자 성향을 가진 사람이라면 중국·중남미·인도 등 신흥국에 투자를 하고, 안정적인 성향의 투자자라면 투자금의 일부를 유럽 등 선진국에 투자해 균형을 맞추면 된다. 윤은숙 기자 sugi@hani.co.kr

항상 시민과 함께하겠습니다. 한겨레 구독신청 하기

![[사설] 노동자 안전 뒷전 중대재해법 후퇴가 민생 대책인가 [사설] 노동자 안전 뒷전 중대재해법 후퇴가 민생 대책인가](http://flexible.img.hani.co.kr/flexible/normal/300/180/imgdb/child/2024/0116/53_17053980971276_20240116503438.jpg)

![[올해의 책] 숙제를 풀 실마리를 찾아, 다시 책으로 ①국내서 [올해의 책] 숙제를 풀 실마리를 찾아, 다시 책으로 ①국내서](http://flexible.img.hani.co.kr/flexible/normal/800/320/imgdb/original/2023/1228/20231228503768.jpg)

![[올해의 책] 숙제를 풀 실마리를 찾아, 다시 책으로 ②번역서 [올해의 책] 숙제를 풀 실마리를 찾아, 다시 책으로 ②번역서](http://flexible.img.hani.co.kr/flexible/normal/500/300/imgdb/original/2023/1228/20231228503807.jpg)

![오세훈발 ‘토허제 해제’ 기대감…서울 아파트 또 오르나요? [집문집답] 오세훈발 ‘토허제 해제’ 기대감…서울 아파트 또 오르나요? [집문집답]](http://flexible.img.hani.co.kr/flexible/normal/212/127/imgdb/original/2025/0211/20250211501041.webp)